Программа семейной ипотеки становится драйвером по выдаче жилищных кредитов у банков. За ней обращается всё больше семей. Как получить поддержку от государства для решения жилищного вопроса?

Ипотека как поддержка: что изменилось?

В самое тяжёлое время, когда ограничения, связанные с пандемией коронавируса, крушили экономики стран и переворачивали жизнь людей, в России были приняты меры поддержки жителей страны. В том числе появилась программа льготной ипотеки, которая дала небывалый всплеск покупок квартир в новостройках и возможность решить жилищные проблемы для сотен тысяч семей.

В апреле зампред правительства Марат Хуснуллин докладывал президенту, что выдано 450 тыс. кредитов на общую сумму 1,3 трлн рублей, причём 200-250 млрд рублей (20%) внесены самими заёмщиками в качестве первоначальных взносов.

За прошедшие 1,5 года президент не раз подчёркивал, что прежде всего государство должно поддержать семьи с детьми. И по его инициативе последовал целый ряд мер такой поддержки.

Собственно, это направление было взято ещё задолго до пандемии – сначала введением материнского капитала, затем появлением других мер. В частности, с 2018 года появилась программа семейной ипотеки, распространявшаяся на семьи с 2 и более детьми или одним ребёнком-инвалидом.

Льготная ипотечная программа работала до 1 июля 2021 года, но правительство её продлило и приурочило к этому изменение программы семейной ипотеки, расширив некоторые её условия.

Так программа льготной ипотеки теперь действует до 1 июля 2022 года, но уже со ставкой 7% годовых и максимальной суммой кредита – 3 млн рублей. Это значит, что Москва, Санкт-Петербург и другие крупные города практически выпали из неё. Да и объёмы программы существенно уменьшились.

А вот программа семейной ипотеки, продлённая до конца 2023 года, распространяется теперь и на семьи с одним ребёнком, если тот родился в период с 1 января 2018- го по 31 декабря 2022 года (в том числе если ребёнок усыновлён).

По этой программе ставка меньше – 6% годовых, а размер первоначального взноса и максимальной суммы кредита позволяют решить квартирный вопрос семьям по всей стране.

В компании «Дом.РФ», через которую и идёт господдержка, видят, что новые условия вызвали всплеск интереса к семейной ипотеке. В августе по этой программе выдано 8,7 тыс. займов против 6,5 тыс. в августе прошлого года, т.е. прирост – 34%. А если сравнить со средними выдачами за 1-е полугодие, то он ещё выше – 47%.

«На наш взгляд, с точки зрения социальной справедливости это правильно, потому что семейная ипотека — более понятный, более конкретный и более целевой продукт», - считает директор розничных продуктов компании Евгений Шитиков.

Он ожидает, что объём выдачи ипотечных кредитов по итогам 2021 года может вырасти на 10% и достичь 5 трлн рублей.

Спроси и узнай

Кажется, всё просто: условия программы семейной ипотеки понятны. Однако в каждой семье своя жилищная история, и возникают вопросы. К примеру, какое жильё можно приобрести с помощью семейной ипотеки? В какие банки обратиться? Можно ли получить её, чтобы рефинансировать уже имеющийся ипотечный кредит?

К тому же помимо федеральных программ во многих регионах имеются свои. Всего мер поддержки людей при покупке жилья (федеральных и региональных) действует сейчас свыше 300. И часто человеку нужно понять, какую из программ выбрать и можно ли их сочетать друг с другом.

«Дом.РФ», будучи оператором федеральных программ господдержки, в апреле 2020 года создал консультационный центр, сотрудники которого помогают реальным и потенциальным участниками программ разобраться в нюансах. Они проконсультировали уже 3 млн человек. Это делается разными способами – в рамках сотрудничества с порталом госуслуг и МФЦ, через бесплатную круглосуточную «горячую линию»: 8-800-775-11-22. Но самый быстрый и удобный вариант – это портал спроси.дом.рф.

В ходе консультаций людям рассказывают не просто об условиях программы, но и о банках – её участниках, самых выгодных ставках, дополнительных мерах поддержки, которыми можно воспользоваться при решении жилищного вопроса, а также о том, как с их помощью сэкономить.

Его ежемесячно используют более 500 тыс. человек. Там имеются ответы на популярные вопросы, рассматриваются свыше 300 жизненных ситуаций и даются рекомендации по каждой из них. Причём они касаются не только госпрограмм, но и других связанных с жильём вопросов – получения налоговых вычетов, продажи квартиры, аренды, оформления наследства и дарения и пр.

«Из обращений граждан мы видим, что люди живо интересуются условиями семейной ипотеки, - говорит директор консультационного центра Михаил Ковалев. – Она действительно сочетается с другими федеральными и региональными мерами поддержки, которые в совокупности позволяют сэкономить на ипотеке сотни тысяч рублей. Их полный перечень мы собрали в специальном сервисе «Каталог программ» на сайте спроси.дом.рф.»

Кроме того, по его словам, популярны вопросы об использовании материнского капитала, способах рефинансирования кредита и снижения платёжной нагрузки, получении налоговых вычетов, а также о самых выгодных предложениях банков по ипотеке.

Помимо «Каталога программ» есть и другие весьма полезные сервисы. С помощью ипотечного калькулятора можно понять, какой будет выгода при рефинансировании кредита. Оценщик стоимости жилья выдаёт его ориентировочную стоимость, среднюю стоимость 1 кв. м и характеристику дома, где находится квартира. А сервис по проверке новостроек позволяет следить за ходом строительства и проверить надёжность застройщика.

Ставка может быть и ниже 6%

При всём множестве мер поддержки самая популярная сегодня программа семейной ипотеки. Что же в ней привлекательного?

Во-первых, процентная ставка: 6% годовых, а для жителей Дальнего Востока – 5%. Действует она в течение всего срока займа.

Во-вторых, первоначальный взнос: 15% стоимости квартиры.

В-третьих, максимальные суммы кредита, соответствующие средней стоимости новостроек. В Москве, Московской области, Санкт-Петербурге и Ленинградской области это 12 млн рублей, в других регионах — 6 млн.

Воспользоваться семейной ипотекой можно для покупки жилья на первичном рынке. То есть приобрести квартиру в новостройке, строящемся жилом комплексе или новый частный дом с земельным участком. И обязательно продавцом должно быть юридическое лицо — застройщик.

Кроме того, кредит выдадут и для строительства индивидуального жилого дома, а также для покупки земельного участка и дальнейшего строительства дома на нём. Важно только, чтобы все работы проводились по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

А на Дальнем Востоке можно купить жильё даже на вторичном рынке у физических лиц, если оно на селе.

Эта программа позволяет также рефинансировать оформленные ранее жилищные кредиты – если цели старого кредита соответствуют её условиям и если остаток основного долга по новому кредиту не превышает установленных для регионов максимальных сумм.

Остальные условия старого кредита, поясняют в «Дом.РФ», можно привести в соответствие требованиям программы, если заключить дополнительное соглашение.

С момента запуска программы семейной ипотеки ею воспользовались более 180 тыс. семей. Теперь правительство более чем в 2 раза (до 1,7 трлн рублей) увеличило лимит средств на выдачу кредитов. Предполагается, что за 2,5 года программой смогут воспользоваться порядка 450 тыс. семей.

Не случайно в ней уже участвуют свыше 50 банков, которые конкурируют между собой, предлагая условия попривлекательнее. И в реальности ипотеку можно взять по ставке даже меньше, чем заявлена в госпрограмме.

«К примеру, наш банк предлагает кредит на покупку квартиры в новостройке по ставке от 4,4% годовых, кредит на строительство дома – по ставке от 4,7%, а рефинансирование взятых в других банках кредитов – по ставке от 5%. Сегодня это самое выгодное предложение на рынке», - рассказывает директор ипотечного бизнеса банка «Дом.РФ» Игорь Ларин.

По его данным, с введением новых условий спрос на семейную ипотеку вырос более чем в 2 раза. Если в июне поступило 1,8 тыс. заявок на 7,3 млрд рублей, то в июле — свыше 2,8 тыс. на 10 млрд.

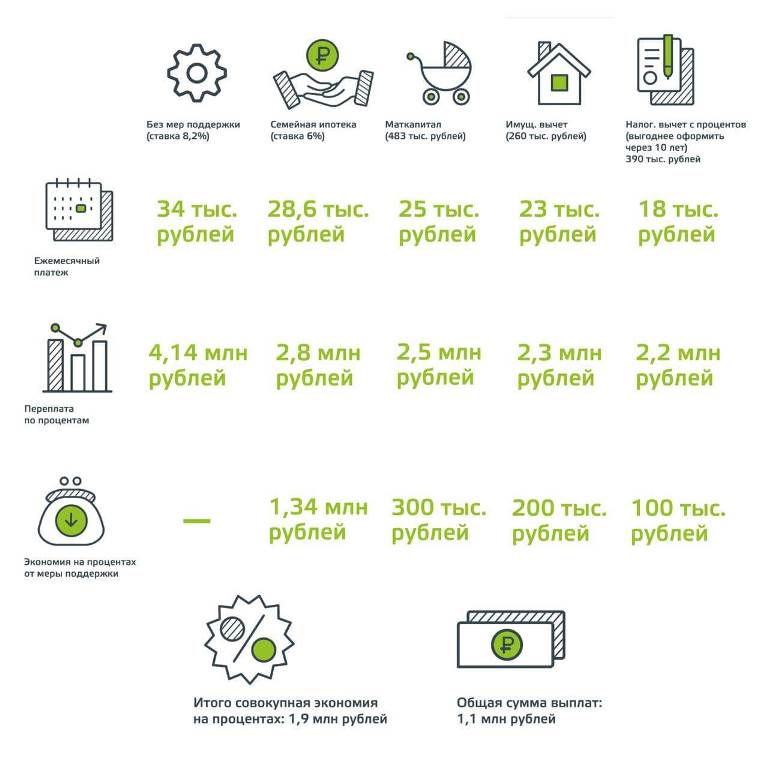

Какую экономию семейному бюджету дают госпрограммы? Сравним семейные траты на ипотеку без мер поддержки и с ними. Например, размер кредита – 4 млн руб., срок кредита – 20 лет. Расчет приведен в инфографике.

КСТАТИ

В Челябинской области в этому году выдано уже 3,2 тыс. кредитов по программе семейной ипотеки на общую сумму 5,8 млрд рублей.

Средний размер кредита в Челябинской области превысил 200 тысяч рублей

Средний размер кредита в Челябинской области превысил 200 тысяч рублей