Банк ВТБ («ВТБ», «Банк»), головная компания группы ВТБ («Группа»), публикует промежуточную сокращенную консолидированную финансовую отчетность за три и девять месяцев, закончившиеся 30 сентября 2018 года, с заключением независимого аудитора по результатам обзорной проверки данной отчетности.

«За девять месяцев 2018 года группа ВТБ продемонстрировала сильные результаты, увеличив чистую прибыль на 86% до 139,7 млрд рублей. Приближаясь к концу года, мы имеем достаточно оснований, чтобы с уверенностью подтвердить свои прогнозы годовых финансовых результатов и существенный прогресс в достижении целей нашей трехлетней стратегии. ВТБ демонстрирует рост эффективности, сохраняя темпы роста расходов значительно ниже темпов роста доходов от основной деятельности, продолжая при этом проводить глубокую технологическую трансформацию бизнес-процессов. Уверенный рост бизнеса и улучшение результатов деятельности за 9 месяцев 2018 года дополнительно укрепили положение группы ВТБ как ведущего универсального банка в России, предлагающего всем категориям клиентов полный спектр высококачественных и высокотехнологичных услуг», - Андрей Костин, президент — председатель правления банка ВТБ.

- Чистая прибыль за 9 месяцев 2018 года увеличилась на 85,5% по сравнению с аналогичным периодом прошлого года и составила 139,7 млрд рублей благодаря росту доходов от основной деятельности, снижению расходов на создание резервов с начала года и повышению эффективности затрат.

- Чистые процентные доходы за 9 месяцев 2018 года выросли на 4,3% по сравнению с аналогичным периодом прошлого года до 358,6 млрд рублей на фоне ускорения роста корпоративного и розничного кредитования в третьем квартале. Чистая процентная маржа по итогам 9 месяцев 2018 года снизилась на 10 б.п. по сравнению с аналогичным периодом прошлого года до 4,0%, по сравнению с 4,2% во 2 квартале 2018 года и 4,1% за полный 2017 год.

- Чистые комиссионные доходы за 9 месяцев 2018 года выросли на 3,6% по сравнению с аналогичным периодом прошлого года до 69,4 млрд рублей на фоне продолжающегося роста Розничного и Транзакционного бизнесов Группы.

- Стоимость риска за 9 месяцев 2018 года составила 1,5%, незначительно снизившись по сравнению с 1,6% за 9 месяцев 2017 года. Расходы на создание резервов составили 111,4 млрд рублей за 9 месяцев 2018 года, снизившись на 5,8% по сравнению с аналогичным периодом 2017 года.

- Группа продемонстрировала положительную динамику эффективности затрат за 9 месяцев 2018 года, сократив отношение расходов к чистым операционным доходам до создания резервов до 39,1% по сравнению с 45,8% за аналогичный период прошлого года. Расходы на персонал и административные расходы увеличились лишь на 1,2% по сравнению с аналогичным периодом прошлого года до 187,3 млрд рублей.

В сентябре 2018 года группа ВТБ и Почта России подписали дополнения к акционерному соглашению в отношении ПАО «Почта Банк», который в результате получил для Группы статус совместного предприятия. По состоянию на 30 сентября 2018 года, группа ВТБ отражает инвестицию в ПАО «Почта Банк» в качестве инвестиции в совместное предприятие, учитываемой по методу долевого участия.

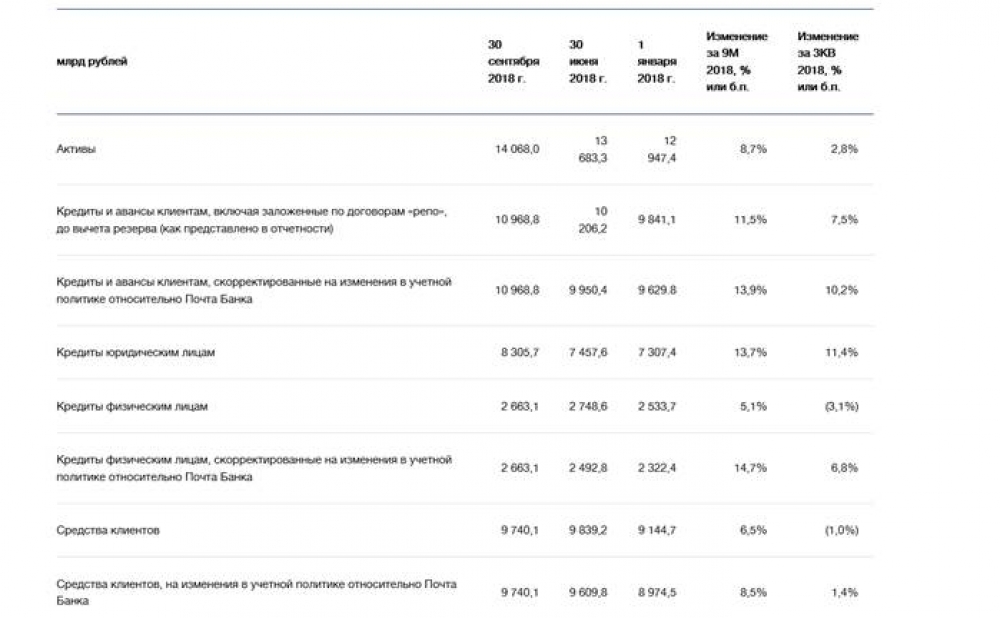

- За 9 месяцев кредитный портфель Группы, скорректированный на изменения в учетной политике относительно Почта Банка, вырос на 13,9% до 10 968,8 млрд рублей в связи с увеличением объема кредитования физических и юридических лиц на 14,7% и 13,7% соответственно по итогам отчетного периода.

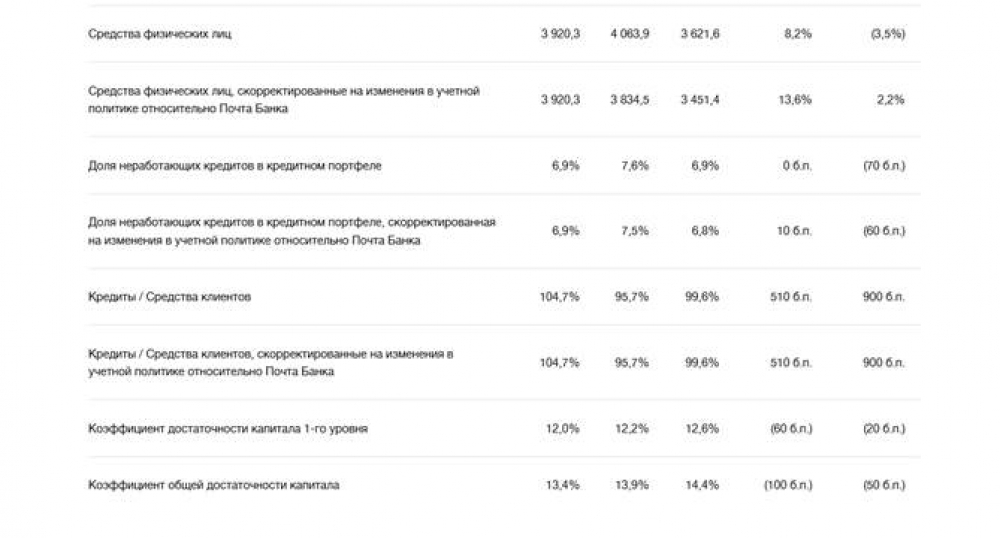

- Доля неработающих кредитов (NPL) в совокупном кредитном портфеле на 30 сентября 2018 года составила 6,9%, что соответствует уровню по состоянию на 1 января 2018 года и ниже аналогичного показателя на 30 июня 2018 года – 7,6%. Отношение резерва под обесценение к совокупному кредитному портфелю сократилось до 7,0% на 30 сентября 2018 года, по сравнению с 7,5% на 1 января 2018 года и 7,7% на 30 июня 2018 года. Покрытие неработающих кредитов резервами на 30 сентября 2018 года составило 102,5% по сравнению с 107,9% на 1 января 2018 года и 102,3% на 30 июня 2018 года.

- Средства клиентов, скорректированные на изменения в учетной политике относительно Почта Банка, с начала года увеличились на 8,5%, что способствовало достижению отношения депозитного финансирования к обязательствам Группы до 77% на 30 сентября 2018 года, в то время как соотношение кредитов и депозитов составило 104,7% на конец 9 месяцев 2018 года, по сравнению с 99,6% на 1 января 2018 года и 95,7% на 30 июня 2018 года.

- Рыночная доля Группы в сегментах корпоративного и розничного кредитования (без учета Почта Банка) на 30 сентября 2018 года составляла 21,5% и 13,2% соответственно. По состоянию на 30 сентября 2018 года средства клиентов составили 9 740,1 млрд рублей.

- Группа сохраняет низкую зависимость от фондирования, привлекаемого на долговых рынках капитала. Доля средств, привлеченных путем выпуска долговых ценных бумаг, в совокупных обязательствах снизилась до 2,1% на 30 сентября 2018 года по сравнению с 2,8% на 1 января 2018 года.

- ВТБ Капитал сохраняет лидирующие позиции по сделкам на рынке долгового капитала, рынке акционерного капитала и рынке сделок M&A за 9 месяцев 2018 года.

- Высокая прибыльность позволяет группе ВТБ поддерживать высокие показатели достаточности капитала, несмотря на ускорение роста корпоративного кредитования: на 30 сентября 2018 года коэффициенты достаточности капитала и достаточности капитала первого уровня составили 13,4% и 12,0% соответственно, по сравнению с 14,4% и 12,6% на 1 января 2018 года.

На правах рекламы

ВТБ присоединился к налоговому мониторингу

ВТБ присоединился к налоговому мониторингу  ВТБ выдал более миллиона кредитов наличными

ВТБ выдал более миллиона кредитов наличными  Россельхозбанк в 1,4 раза увеличил кредитование сезонных работ

Россельхозбанк в 1,4 раза увеличил кредитование сезонных работ  ВТБ увеличил портфель средств VIP-клиентов на треть

ВТБ увеличил портфель средств VIP-клиентов на треть  Промсвязьбанк увеличил прибыль за 9 месяцев по РСБУ до 5,6 млрд рублей

Промсвязьбанк увеличил прибыль за 9 месяцев по РСБУ до 5,6 млрд рублей